六合经济开发区美元境外债券成功发行,总金额2亿美元(分期发行)。此次境外美元债的发行,标志着六合区境外债券业务突破零记录。

近年来,境外债券成为政府平台融资的新途径。六合经济开发区抢抓发展机遇,以“引进来、走出去”协调发展的战略高度,决定发行境外债券,旨在通过境外融资,实现扩大开发区海外影响,拓展未来海外业务,助力招商引资,为园区成熟企业到海外发展提供有力支撑。

“六合经济开发区挑选承销经验丰富的主承销商、备用信用证开立银行、境内外律所、会计师事务所等,并为了符合债券的发行流程规范,成立了多家境外公司。发行境外债受外汇管理局、商务局、发改委、国资办、人民银行等各监管部门的监管,需要与各承销商、律所、信托人、交易所等机构签约大量合同、协议、法律文件等。”六合经开区财务部负责人表示,“尽管在债券发行期间的境外发债政策收紧,但我们仍凭借有力的政府支持和自身强大的信用资质、市场地位和稳健的策略,以及多方中介机构的不懈努力,成功发行了两期美元境外债。”

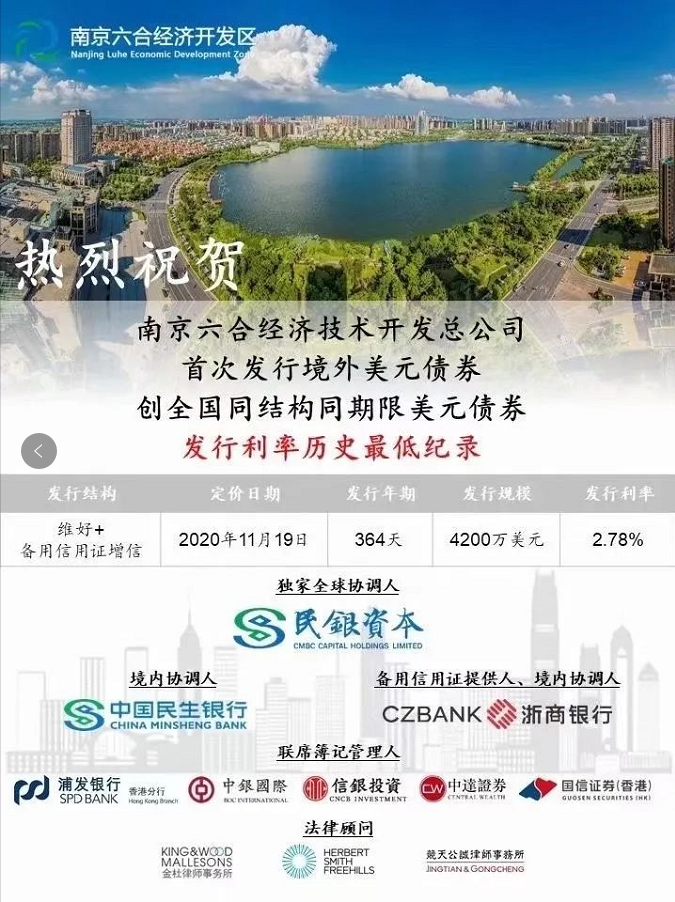

第一期为六合区首单境外发行美元债券,于2020年11月19日在香港证券交易所发行4200万美元,息票率2.78%,期限364天,创全国同结构同期限美元债券发行利率历史最低记录。第二期美元债券于2021年1月21日在新加坡证券交易所发行9700万美元,息票率2.75%,期限364天,再创全国同结构同期限美元债券发行利率历史最低记录。

通过本次两期境外美元债券的发行,六合经济开发区对整体的融资结构进行了优化升级,灵活地运用了金融工具,拓宽了融资渠道,增加了资金来源,成功提升了国际形象。